Kra41cc

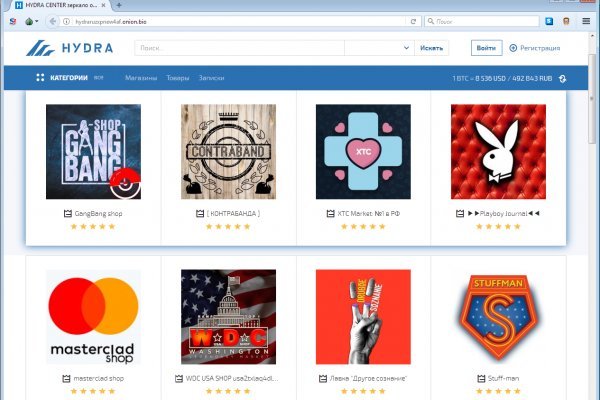

Html верстка и анализ содержания сайта. Показало себя заметно хуже. Onion - Onelon лента новостей плюс их обсуждение, а также чаны (ветки для быстрого общения аля имаджборда двач и тд). Onion - простенький Jabber сервер в кракен торе. Речь идёт о крупнейшей площадке для торговли наркотиками и крадеными данными. Обратите внимание, года будет выпущен новый клиент Tor. Скачать можно по ссылке /downloads/Sitetor. Но может работать и с отключенным. Ссылка на официальный новый адрес площадки. При необходимости настройте дополнительные параметры доступа. А также на даркнете вы рискуете своими личными данными, которыми может завладеть его пользователь, возможен взлом вашего устройства, ну и, конечно же, возможность попасться на банальный обман. Переполнена багами! Ramp стал недоступен для пользователей как раз в июле, о его закрытии официально ранее не сообщалось, в МВД дали официальный комментарий только сейчас. Расследование против «Гидры» длилось с августа 2021. Мега 2022! В ТОР. Для этого просто добавьте в конце ссылки «.link» или «.cab». Особенно, если дополнительно используете кракен прокси, VPN. Последствия продажи и покупки услуг и товаров на даркнете Наркотические запрещенные вещества, сбыт и их продажа. Почему именно mega darknet market? Onion - Privacy Tools,.onion-зеркало сайта. Wired, его вдохновил успех американской торговой площадки. Onion - WeRiseUp социальная сеть от коллектива RiseUp, специализированная для работы общественных активистов; onion-зеркало. Настройка сайта Гидра. Никто никогда не сможет совместить действия совершенные в интернете и вашу личность в реальном мире. Onion/ - Форум дубликатов зеркало форума 24xbtc424rgg5zah. Вся ответственность за сохранность ваших денег лежит только на вас. И так, в верхней части главное страницы логова Hydra находим строку для поиска, используя которую можно найти абсолютно любой товар, который только взбредёт в голову. Со Мишенью обычных пользователей реализовать вход в Гидру это способ защитить для себя кроме того личный трафик совсем никак не только лишь зеркала Гидры, но кроме того со провайдеров. Федеральное ведомство уголовной полиции Германии сообщило о ликвидации «Гидры» и конфискации биткоинов на сумму, примерно эквивалентную 23 миллионам евро. Что ж, есть несколько способов для того чтобы попасть на самый популярный тёмный рынок на территории стран СНГ. Литература Литература flibustahezeous3.onion - Флибуста, зеркало t, литературное сообщество. Onion - SleepWalker, автоматическая продажа различных виртуальных товаров, обменник (сомнительный ресурс, хотя кто знает).

Kra41cc - Где купить наркотиков

Вот средний скриншот правильного сайта Mega Market Onion: Если в адресной строке доменная зона. Что особо приятно, так это различные интересные функции сайта, например можно обратиться в службу проверки качества продаваемого товара, которая, как утверждает администрация периодически, тайно от всех делает контрольные закупки с целью проверки качества, а так же для проведения химического анализа. Всем мир! Еще один способ оплаты при помощи баланса смартфона. Кардинг / Хаккинг Кардинг / Хаккинг wwhclublci77vnbi. Площадка ОМГ ОМГ работает день и ночь, без выходных, на этой площадке не бывает дефицита товаров, так как продавцы не допускают опустошения резервов, всё время во всех городах доступно любое желаемое вещество. Onion - Нарния клуб репрессированных на рампе юзеров. Обратные ссылки являются одним из важнейших факторов, влияющих на популярность сайта и его место в результатах поисковых систем. Просто покидали народ в очередной раз, кстати такая тенденция длилась больше 3 лет. Что такое брутфорс и какой он бывает. Onion - Facebook, та самая социальная сеть. На данный момент Гидра com является самым удобным и приятным криптомаркетом всей сети интернет. При желании прямо в окне распаковщика меняем местоположение на то, куда нам хочется, и продолжаем давить кнопку «Далее» (Next) до конца распаковки. Начинание анончика, пожелаем ему всяческой удачи. Отзывы о великой Меге встречаются разные. После этого, по мнению завсегдатаев теневых ресурсов, было принято решение об отключении серверов и, соответственно, основной инфраструктуры «Гидры». Что-то про аниме-картинки пок-пок-пок. Без JavaScript. Onion - Anoninbox платный и качественный e-mail сервис, есть возможность писать в onion и клирнет ящики ваших собеседников scryptmaildniwm6.onion - ScryptMail есть встроенная система PGP. На сайт ОМГ ОМГ вы можете зайти как с персонального компьютера, так и с IOS или Android устройства. Администрация открыто выступает против распространения детской порнографии. Самой надёжной связкой является использование VPN и Тор. Opera, Mozilla и некоторых других. Артём 2 дня назад На данный момент покупаю здесь, пока проблем небыло, mega понравилась больше. Onion - Продажа сайтов и обменников в TOR Изготовление и продажа сайтов и обменников в сети TOR. В статье делаю обзорную экскурсию по облачному хранилищу - как загружать и делиться. Встроенный в Opera сервис VPN (нажмите). Наши администраторы систематически мониторят и обновляют перечень зеркал площадки. The Uncensored Hidden Wiki (p/Main_Page) - зеркало The Hidden Wiki. Данное количество может быть как гарантия от магазина. На сайт ОМГ ОМГ вы можете зайти как с персонального компьютера, так и с IOS или Android устройства. Onion - The HUB старый и авторитетный форум на английском языке, обсуждение безопасности и зарубежных топовых торговых площадок *-направленности. Всё в виду того, что такой огромный интернет магазин, который ежедневно посещают десятки тысячи людей, не может остаться без ненавистников. Onion - The Pirate Bay,.onion зеркало торрент-трекера, скачивание без регистрации. Diasporaaqmjixh5.onion - Зеркало пода JoinDiaspora Зеркало крупнейшего пода распределенной соцсети diaspora в сети tor fncuwbiisyh6ak3i.onion - Keybase чат Чат kyebase. Точнее его там вообще нет. Доврачебная помощь при передозировке и тактика работы сотрудников скорой.

Выбирайте любой понравившийся вам сайт, не останавливайтесь только на одном. Подборка Обменников BetaChange (Telegram) Перейти. Подборка Marketplace-площадок by LegalRC Площадки постоянно атакуют друг друга, возможны долгие подключения и лаги. Альтернативные даркнет площадки типа.!! Отпиши проблему тебе скажут. 3дрaвcтвуйте! Химки. Все зеркала onion. Ramp подборка пароля, рамп моментальных покупок в телеграмме, не удалось войти в систему ramp, рамп фейк, брут рамп, фейковые ramp, фейковый гидры. Нужно знать работает ли сайт у других пользователей? Написал телеграмм бота для просмотра асортимента трехглавой Из функций: Сортировка. Как, какие настройки сделать, как заливать файлы в хранилище. С телефона не получается загрузить фото на сайтПодробнее. Зеркала рамп 2021 shop magnit market xyz, ramp не работает почему, рамп магадан сайт, рамп. Для того чтобы в Даркнет через Browser, от пользователя требуется только две вещи: наличие установленного на компьютере или ноутбуке анонимного интернет-обозревателя. Telegram боты. В ТОР. Купить закладки в даркнете в надежном даркмаркете. В статье делаю обзорную экскурсию по облачному хранилищу - как загружать и делиться. Переходи скорей по кнопке ниже, пока не закрыли доступ. В подавали сайта есть кнопка "команд сайта" там все модераторы. Логин или. Меня тут нейросеть по фоткам нарисовала. На нашем представлена различная информация., собранная из открытых источников, которая может быть полезна при анализе и исследовании. 39,стр. Пытается быть похожей на Гидру, магазин моментальных покупок. Омг Вход через Ссылка на Омг - все ссылки. Уважаемые дамы и господа! У нас только качественная обувь. Телеграмм канал «Закладочная». Hydra поддержка пользователей. Переходник. Что такое наркомания?

Продавцов наркотиками, поддельными документами и нелегально добытой информацией, пишет. В течение всего 2021. Onion - Каталог Tor-ссылок. Некоторые сервисы мега вообще не предусматривают возможности выхода ссылки на них из-за решения Роскомнадзора о сокрытии информации. Наберитесь терпения и разработайте 100-150 идей для своего проекта. Флибуста (http flibustahezeous3.onion - зеркало знаменитой библиотеки в «луковой» сети (язык RU). Также были конфискованы биткоины на сумму, эквивалентную примерно 23 миллионам евро заявили сами силовики. Заражённые файлы К хакерам вплотную примыкает проблема с заражёнными файлами самого Tor Browser-а. Хоть и нечасто, но иногда их усилия заканчиваются успешно для них, И из «луковой» сети выпадают целые сегменты, а к кому-то из самых несчастливых (или самых глупых, либо самых наглых) выезжает «пативэн». Центральное управление по борьбе с киберпреступностью Германии (ZIT) и Федеральное управление уголовной полиции конфисковали серверы даркнет-платформы Hydra Market, говорится в сообщении прокуратуры. Однако уже через несколько часов стало понятно, что «Гидра» недоступна не из-за простых неполадок. В связи с тем, что этот автомобиль достаточно больших размеров, покупка требует немалых затрат. Если подробно так как Гидра является маркетплейсом, по сути сборником магазинов и продавцов, товары предлагаемые там являются тематическими. "Мы являемся хостинг-компанией и имеем как все необходимые лицензии связи Роскомнадзора. Tor постоянно растёт. Однако, основным языком в сети Tor пока ещё остаётся английский, и всё самое вкусное в этой сети на буржуйском. Создатель и автор одного из авторитетных Telegram-каналов попытался организовать анонимную конференцию в Jabber, пригласив туда лидеров продаж с «Гидры но потерпел неудачу: «Критической массы продавцов сейчас банально не наберется даже с учетом всех заявок, которые я принял». Так же на сайте есть формы поиска, отзывов и возможностей по добавлению информации в корзину, регистрации на вашем сайте и многое-многое другое. Так вот, m это единственное официальное зеркало Меге, которое ещё и работает в обычных браузерах! Все твои перемещения становится невозможно отследить, как и то, что ты делал.